Investimi nënkupton zotimin e parave tuaja në një mision, është mirë t’i zgjidhni ato bazuar në vlerat që janë të rëndësishme në jetën tonë të përditshme

Si konsumatorë, shprehim zgjedhjet tona dhe “votojmë” çdo ditë. Blerja, për shumë njerëz, është një zgjedhje. Kjo do të thotë jo vetëm të shikosh avantazhin ekonomik, por të besosh te kompanitë që prodhojnë mallra cilësorë duke vepruar me respekt për njerëzit dhe mjedisin.

Në të njëjtën mënyrë që nuk blini produkte të kompanive politika e të cilave nuk na pëlqen, ju padyshim nuk investoni në to. Nga 70 trilionë dollarë të investuar në tregjet globale të kapitalit, 85% është në pronësi të investitorëve të vegjël. Lëvizja e këtyre parave do të thotë lëvizja e bilancit, madje edhe sjellja e administratorit dhe bordit për t’u zëvendësuar në rast të humbjeve të konsiderueshme.

Si të krijoni listën tuaj të kompanive të besueshme? Për të filluar, është e preferueshme të zgjidhni “biznese vendore dhe të vogla”, në këtë mënyrë mbështesni komunitetin tuaj dhe është më e lehtë të zotëroni informacionin në lidhje me kompaninë, reputacionin që ajo ka në vetë komunitetin dhe midis punonjësve.

Shumë e thjeshtë për tu zbatuar, metoda që Jim Collins e mësoi në librin e tij Good to Great, e bazuar në diagramin e Venit (një diagram që tregon marrëdhëniet logjike midis një liste të grupeve të ndryshme). Thjesht vizatoni tre rrathë që kryqëzohen dhe përgjigjuni këtyre pyetjeve:

- Për çfarë jam i apasionuar?

- Për çfarë po “votoj” me paratë e mia?

- Ku mund t’i bëj paratë e mia?

Do të ketë shumë gjëra të përsëritura në të tre qarqet dhe këto do të shkojnë në zonën e kryqëzimit, e cila përfaqëson Rrethin e aftësive. Ekziston një grup i gjërave për të cilat ne jemi të apasionuar, që po zgjedhim dhe që na bën të fitojmë.

Krijimi i historisë së secilës kompani në të cilën dëshironi të investoni shërben për të vendosur parametrat falë të cilave do të jeni në gjendje ta “kontrolloni” me kalimin e kohës

Informacioni ka nevojë për strukturë që të përdoret dhe struktura më e thjeshtë që është ajo e historisë. Historia fillon në mënyrën më të zakonshme: “Si u gjet biznesi? A po e blejnë investitorët e tjerë?”.

Atëherë na duhen përgjigje për pyetjet themelore të Charlie Munger: “A është i kuptueshëm biznesi? Çfarë e mbron atë nga konkurrenca? Kush e menaxhon atë dhe cilat janë aftësitë e tij?”.

Munger ka deklaruar vazhdimisht se ai kurrë nuk investon para në një kompani prej së cilës nuk mund t’i kuptojë biznesin. Historia duhet të përshkruajë sektorin në të cilin operon ndërmarrja, konkurrencën që duhet të luftojë, arsyen pse ajo sjell një avantazh të qëndrueshëm konkurrues, analizën e ekipit menaxhues.

Historia vazhdon duke pohuar vlerën e kompanisë, çmimin me të cilin dikush është i gatshëm ta blejë. Dhe së fundmi, gjithçka duhet të përmblidhet në tre fjali, tre arsye të shkëlqyera për të blerë.

Për të shkruar këtë histori duhet të informoheni dhe të kuptoni. Një mënyrë e shkëlqyeshme është të zgjidhni një gazetë kushtuar lajmeve ekonomike dhe t’i lexoni ato rregullisht. Sigurisht, është gjithashtu mirë të dëgjosh ekspertë të mëdhenj, duke lexuar librat e tyre.

Midis shumë sugjerimeve, është ai i leximit të letrave nga Warren Buffett, i cili u ka shkruar aksionerëve të tij për rreth dyzet vjet. Ato janë një burim i shkëlqyeshëm i edukimit për ata që duan të kuptojnë artin e investimit dhe janë në dispozicion për t’u shkarkuar në PDF nga interneti.

Parimi i dytë i investimit të Charlie Munger thotë se kompania duhet të ketë një avantazh të qenësishëm dhe të qëndrueshëm konkurrues. Në strategjinë e investimeve të Buffett, ky koncept përfaqësohet nga një hendek. Pasqyrimi i ujit që rrethon kështjellën për të parandaluar sulmet.

Kalaja është biznesi dhe hendeku i ujit është avantazhi konkurrues që ka ndërmarrja, e aftë ta mbrojë atë nga konkurrentët. Thyerja e një hendeku të mirë nuk është e pamundur, por është e vështirë, deri aty sa mund të kthehet në një pengesë. Ekzistojnë lloje të ndryshme “hendeku”:

- Marka. Nëse është vërtetë e fortë dhe e njohur, është shumë e vështirë për një kompani tjetër të krijojë një kompani konkurruese.

- Kostoja e kalimit. Kur është shumë e vështirë, e shtrenjtë ose e “dhimbshme” për një klient të braktisë përdorimin e produkteve ose shërbimeve të një kompanie.

- Efekti i rrjetit. Kur një kompani ofron një rrjet ekskluziv në të cilin përdoruesi dëshiron të hyjë.

- Ura me pagesë. Është një mënyrë për të përcaktuar një situatë monopoli ose afër monopolit në sektorin tuaj. Një urë me pagesë është produkt unik në një vend të madh.

- Sekreti. Patentat, sekretet tregtare ose format e tjera të pronësisë intelektuale.

- Çmimi. Kur ndërmarrja mund të bëjë produktin e saj, ose të ofrojë shërbimin e saj, me një çmim më të ulët se kushdo tjetër duke mbetur fitimprurës.

Parimi i tretë i investimeve të Charlie Munger i kushtohet ekipit drejtues të kompanisë, i cili duhet të punojë me integritet dhe talent. Shumica dërrmuese e investitorëve rrallë kanë mundësinë t’i referohen burimeve dytësore për të rindërtuar biografinë e tyre, por mbi të gjitha për të gjetur një tregues të ROE (“Return On Equity”, kthimi i kapitalit neto) të kompanive që ata administrojnë.

ROE përcakton rendimentin që kompania po arrin mbi investimet aksionere. Në praktikë, ajo llogarit sa dollarë fitim gjeneron një kompani me secilin dollar me vlerë neto, e cila nga ana tjetër tregon nëse administrata po bën një punë të mirë me paratë që i vihen në dispozicion.

Blerja dhe shitja e aksioneve kërkon një aftësi themelore: durimin

Sekreti për të investuar mirë është të presësh derisa kompania e duhur të arrijë me çmimin e duhur. Kur kjo të ndodhë, do të hasemi një pengesë tjetër për t’u kapërcyer. Dëshirën për të pritur. Nuk është çështja e frikës, por e një emocioni edhe më të dëmshëm. Lakmia.

Kur çmimi bie nën atë që është vendosur si “kufiri i blerjes”, është e lehtë të biesh në tundimin për të pritur nëse çmimi do të vazhdojë të bjerë. Teknika që do të zbatohet është ajo e blerjes në këste.

Ju blini një këst të parë prej 25% të paketës së paracaktuar, ju prisni që çmimi të bjerë me rreth 10% të tjera përafërsisht dhe në atë moment bleni këstin e dytë. Pas një rënie tjetër prej 10%, është radha e këstit të tretë. Për këstin e fundit mund të prisni derisa të jeni mjaft të sigurt se çmimi nuk do të bjerë më tej.

Buffett thotë se koha e duhur për të shitur është “Asnjëherë”. Përveçse në rastet kur historia e kompanisë nuk ndryshon nga ashtu siç e kemi shkruar, nuk duhet të heqim kurrë dorë nga një titull i zgjedhur me kujdes.

Kur diçka e rëndësishme ndryshon historinë, krijohen kushte që mund të prishin kompaninë. Mund të jetë një hendek i shkelur, ose një CEO që tradhton mandatin e tij. Me fjalë të tjera, është diçka që e bën kompaninë të mos jetë më e denjë për të qenë në listën e kompanive që dëshirojmë të “votojmë” me paratë tona.

Çfarë mund të kujtojmë nga ky libër?

Falë disponueshmërisë së informacionit financiar, secili prej nesh mund të menaxhojë paratë e tij në mënyrë të pavarur. Kursimi nuk është administrimi i parave. Inflacioni zvogëlon fuqinë blerëse dhe ajo që vihet mënjanë sot mund të mos garantojë cilësinë e jetës në të ardhmen.

Munger ka deklaruar në mënyrë të përsëritur se ai kurrë nuk investon para në një kompani që nuk mund t’ia kuptojë biznesin, e cila nuk ka një avantazh të qenësishëm dhe të qëndrueshëm konkurrues dhe që nuk drejtohet nga një ekip i aftë.

Të investosh do të thotë të “votosh”, të zgjedhësh një kompani në të cilën beson dhe ndan të njejtat vlera.

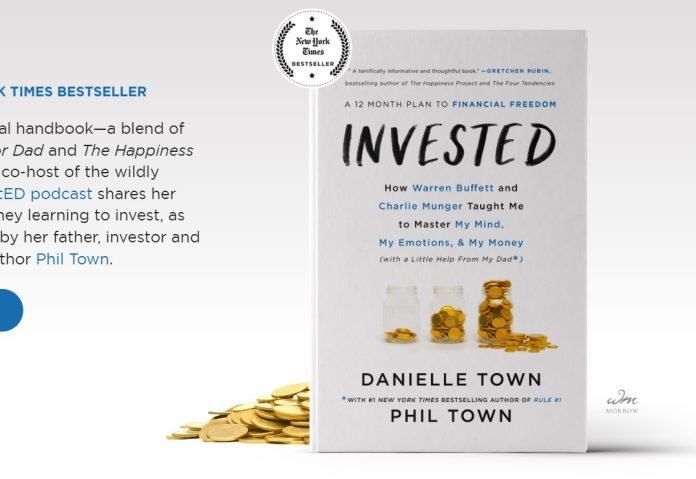

Sapo keni mësuar idetë kryesore të librit “Invested”.